Apakah Rancangan 401 (k) dan Bagaimana Ia Berfungsi? - Had, Peraturan & Faedah

Untuk menjawab soalan itu, anda perlu mengetahui sedikit tentang bagaimana rancangan ini berfungsi. Mereka pasti mempunyai kelebihan, terutamanya apabila ia menjimatkan wang pada rang undang-undang cukai anda. Tetapi mereka juga mempunyai beberapa kelemahan yang mungkin membuat anda teragak-agak untuk menggunakannya untuk semua pelaburan anda.

Bagaimana 401 (k) Merancang Kerja

Pelan 401 (k) mengambil namanya dari subseksyen 401 (k) kod cukai A.S., yang berkaitan dengan pelan persaraan tempat kerja. Pelan jenis ini mula muncul pada 1980-an sebagai alternatif kepada rancangan pencen tradisional. Hingga masa itu, kebanyakan perniagaan yang besar menawarkan dana pencen untuk pekerja mereka, yang menyediakan mereka dengan pendapatan tetap dalam persaraan. Walau bagaimanapun, apabila kos pelan pencen meningkat, kebanyakan majikan menggantikannya dengan 401 (k) s, yang dibiayai terutamanya oleh sumbangan pekerja.

Begini bagaimana rancangan 401 (k) berfungsi:

- Sumbang. Anda menyumbang kepada dana dengan dolar sebelum cukai, yang diambil secara langsung dari gaji anda. Ini mengurangkan pendapatan anda dan dengan itu menurunkan bil cukai anda.

- Melabur. Anda boleh melabur wang dalam pilihan dana. Anda tidak membayar cukai ke atas wang yang diperoleh pelaburan anda selagi mereka kekal dalam 401 (k).

- Tarik balik. Apabila anda bersara, anda mula mengeluarkan wang dari 401 (k) anda. Anda perlu membayar cukai ke atas wang apabila anda menarik baliknya. Walau bagaimanapun, jika pendapatan anda lebih rendah daripada ketika anda bekerja, anda boleh membayar cukai pada kadar yang lebih rendah.

Terdapat juga jenis alternatif 401 (k) pelan, yang dipanggil Roth 401 (k), yang mengatasi faedah cukai ini di kepala mereka. Anda membiayai akaun anda dengan dolar selepas cukai, tetapi anda tidak membayar cukai ke atas wang apabila anda menarik baliknya.

Kedua-dua jenis 401 (k) adalah pelan tempat kerja, jadi anda boleh melabur dalam satu-satu sahaja melalui tugas anda. Biasanya, syarikat anda tidak akan menjalankan pelan itu sendiri; Sebaliknya, ia akan mengupah firma pelaburan sebagai pentadbir. Firma ini akan menghantar anda pernyataan tetap untuk memberitahu anda bagaimana prestasi 401 (k) anda dan berapa banyak wang yang ada. Jika anda ingin membuat sebarang perubahan pada pelaburan anda, anda mesti memanggil firma atau pergi ke laman webnya.

Hujung Pro: Jika majikan anda menawarkan 401 (k), semak Blooom, penasihat robo dalam talian yang menganalisis akaun persaraan anda. Hanya sambungkan akaun anda, dan anda dengan cepat dapat melihat bagaimana anda melakukan, termasuk risiko, kepelbagaian, dan yuran yang anda bayar. Tambahan pula, anda akan mencari dana yang tepat untuk melabur untuk keadaan anda. Daftar untuk analisis Blooom percuma.

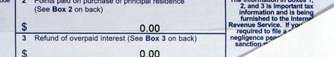

Had pada Sumbangan

Kerajaan menawarkan faedah cukai ini untuk 401 (k) s kerana ia mahu menggalakkan rakyat Amerika untuk menyelamatkan persaraan. Walau bagaimanapun, ia tidak mahu mereka tupai jauh daripada pendapatan mereka sebelum cukai yang akhirnya tidak membayar cukai pendapatan. Untuk mengelakkan ini, ia menetapkan had berapa banyak yang anda boleh menyumbang kepada 401 (k) setiap tahun.

Bagi 2019, sumbangan maksimum ialah $ 19,000 untuk kebanyakan pekerja. Pekerja lebih dari 50 boleh membuat sumbangan tambahan "menangkap" sehingga $ 6,000, untuk maksimum $ 25,000. Sumbangan pengambilan ini memudahkan pekerja yang lebih tua mencapai matlamat simpanan persaraan mereka sebelum mereka mencapai usia persaraan.

Walaupun ini adalah had yang ditetapkan oleh undang-undang, sesetengah pekerja tidak dibenarkan menyumbang sehingga maksimum. Sesetengah pelan tempat kerja mengenakan had ke atas sumbangan yang lebih rendah daripada maksimum $ 19,000. Di samping itu, pemilik, pengurus, dan pekerja "sangat diberi pampasan" tidak selalu dibenarkan membuat sumbangan sebelum cukai maksimum. IRS mentakrifkan pekerja yang diberi pampasan tinggi (HCE) dalam dua cara:

- Ujian Kepemilikan. Mana-mana pekerja yang memiliki sekurang-kurangnya 5% daripada perniagaan pada tahun lalu atau tahun sebelumnya adalah HCE.

- Ujian Pampasan. Pekerja adalah HCE jika mereka memperoleh sekurang-kurangnya $ 80,000 tahun sebelum dan mereka mendapat gaji lebih tinggi daripada 80% pekerja di syarikat.

Pengagihan minimum yang diperlukan

Had IRS tidak hanya menyumbang sebanyak 401 (k), tetapi juga berapa lama anda boleh menyumbang. Apabila anda mencapai umur persaraan, anda mesti berhenti memasukkan wang ke akaun anda dan mula mengambil wang. Jumlah yang perlu anda tarik setiap tahun dipanggil pengedaran minimum yang diperlukan, atau RMD.

Tepat apabila anda perlu mula mengambil RMD bergantung pada bila anda bersara. Jika anda bersara sebelum anda berusia 70 ½ tahun, anda mesti mula mengambil RMD dari 401 (k) anda apabila anda mencapai usia ini. Jika anda masih bekerja apabila anda mencapai usia 70 ½ tahun, anda tidak perlu mengambil RMD sehingga anda bersara.

RMD anda bergantung kepada umur anda dan berapa banyak wang yang ada dalam akaun anda. IRS menawarkan lembaran kerja untuk mengira RMD anda untuk tahun tertentu. Jika anda lebih suka tidak melakukan matematik sendiri, anda boleh menggunakan kalkulator RMD, seperti ini dari Schwab.

Kelebihan Melabur dalam 401 (k)

Pakar umumnya bersetuju bahawa jika anda mempunyai akses ke 401 (k) di tempat kerja, anda perlu meletakkan wang ke dalamnya. Pelan ini menawarkan banyak kelebihan yang tidak ada pelaburan lain, termasuk penjimatan cukai, kemudahan, dan sumbangan yang hampir sama dari majikan anda.

1. Anda Kurangkan Cukai

Perasaan 401 (k) paling jelas adalah keupayaan mereka untuk menurunkan bil cukai anda. Sebagai contoh, katakan anda sedang memperoleh $ 70,000 setahun dan membayar $ 8,700 dalam cukai pendapatan persekutuan. Jika anda meletakkan $ 7,000 - 10% daripada pendapatan anda - ke dalam 401 (k) anda, pendapatan bercukai anda jatuh kepada $ 63,000. Akibatnya, rang undang-undang cukai anda jatuh ke kira-kira $ 7,160, menjimatkan lebih daripada $ 1,300.

Selain itu, anda tidak membayar cukai ke atas wang yang diperoleh pelaburan anda. Daripada membayar cukai ke atas dividen yang anda peroleh, anda boleh menyimpan semula mereka semula, tanpa cukai, tahun demi tahun. Untuk melihat berapa cepat simpanan persaraan anda boleh berkembang dalam 401 (k), lihat kiraan 401 (k) seperti ini dari AARP.

2. Ia Menjadikan Menyimpan Lebih Mudah

A 401 (k) menjadikan simpanan untuk persaraan lebih mudah dalam dua cara. Pertama sekali, kerana anda menggunakan dolar sebelum cukai, pelaburan anda mengambil gigitan yang lebih kecil daripada gaji anda. Jika cukai pada masa ini memakan 15% daripada setiap dolar yang anda buat, anda mesti memperoleh $ 1,000 untuk melabur $ 850 dalam akaun yang boleh dikenakan cukai. Tetapi untuk melabur $ 850 dalam 401 (k) anda, anda hanya mengorbankan pendapatan bernilai $ 850.

Kedua, sumbangan kepada 401 (k) adalah automatik. Wang itu datang terus dari gaji anda sebelum anda menerimanya. Tidak ada apa-apa untuk diingat dan tidak ada kertas kerja untuk dilakukan. Dan kerana anda tidak pernah mempunyai wang di tangan anda, anda tidak merasa seperti anda menyerahkan wang itu untuk melaburnya.

3. Majikan Anda Boleh Cip Dalam

Walaupun sumbangan untuk 401 (k) anda datang terutamanya daripada gaji anda, banyak majikan bersetuju untuk memadankan sebahagian daripada apa yang anda sumbangkan. Sebagai contoh, majikan anda mungkin menawarkan untuk menandingi dolar untuk dolar pada 3% gaji pertama yang anda masukkan ke dalam akaun anda. Jadi jika anda memperoleh $ 70,000, dan anda menyumbang 3% daripada itu ($ 2,100), anda akan mendapat $ 2,100 lagi dari majikan anda. Sumbangan dari majikan anda tidak bergantung kepada had berapa banyak yang anda boleh melabur setiap tahun.

Jika anda seorang pekerja baru, wang majikan anda menyumbang kepada 401 (k) anda tidak menjadi milik anda dengan segera. Anda mesti bekerja untuk syarikat itu untuk beberapa tahun sebelum sumbangan ini "renda," atau memindahkan pemilikan kepada anda. Ini dilakukan untuk melindungi syarikat daripada kehilangan wang jika anda memutuskan untuk meninggalkan pekerjaan anda selepas setahun. Anda mungkin perlu menunggu di mana-mana dari tiga hingga enam tahun untuk sumbangan majikan anda untuk melengkapkan sepenuhnya.

Walau bagaimanapun, walaupun anda tidak dapat meneruskan sumbangan majikan anda, mereka masih pada dasarnya wang percuma. Pakar bersetuju bahawa jika majikan anda menawarkan 401 (k) yang sepadan, anda perlu melabur sekurang-kurangnya cukup dalam 401 (k) anda untuk mendapatkan maksimum dalam dana yang sepadan.

4. Anda Mengendalikan Pelaburan Anda

Pelan pencen sekolah lama sepenuhnya di bawah kawalan majikan. Ia adalah wang syarikat yang masuk ke dana pencen, jadi syarikat harus memutuskan cara melaburnya. Dengan rancangan 401 (k), sebaliknya, anda boleh memilih pelaburan anda sendiri untuk memenuhi keperluan anda dan gaya pelaburan anda.

Kebanyakan 401 (k) merancang menawarkan pelbagai dana bersama untuk dipilih, meliputi gabungan saham, bon, dan pelaburan pasaran wang. Satu pilihan popular untuk 401 (k) pelaburan adalah dana tarikh sasaran, yang menyesuaikan baki pelaburan mereka untuk mengurangkan risiko ketika anda semakin dekat dengan persaraan.

5. Akaun Anda Boleh Pindah

Walaupun anda hanya boleh melabur dalam 401 (k) melalui tempat kerja anda, itu tidak bermakna pelan anda terikat kepada syarikat anda. Jika anda menukar pekerjaan, anda boleh melancarkan 401 (k) anda ke dalam akaun baru dengan kelebihan cukai yang sama. Itu boleh menjadi IRA tradisional atau yang lain 401 (k) dengan majikan baru anda.

Jika syarikat anda keluar dari perniagaan, anda masih tidak kehilangan wang dalam 401 (k) anda. Anda mungkin tidak akan dapat mengekalkan rancangan anda, tetapi anda boleh menggulung wang ke IRA dan tidak membayar cukai ke atasnya.

Walaupun anda mati, wang dalam 401 (k) anda tidak hilang. Sekiranya anda berkahwin, ia secara automatik pergi ke pasangan anda. Jika anda tidak, anda boleh namakan sesiapa sahaja yang anda suka - seperti adik, anak dewasa atau rakan - sebagai penerima, dan orang itu akan menerima dana.

Kelemahan Melabur dalam 401 (k)

Secara keseluruhannya, 401 (k) mempunyai begitu banyak kelebihan yang sepertinya tidak ada gunanya untuk melabur dalam satu jika anda mempunyai pilihan. Walau bagaimanapun, itu tidak bermakna anda mahu melakukan semua pelaburan anda dengan cara ini. 401 (k) mempunyai beberapa kekurangan yang harus membuat anda berhati-hati dengan mengikat semua wang anda dalam satu.

1. Wang Tidak Dapat Dihubungi

Apabila anda meletakkan wang anda dalam 401 (k), anda cukup mengikatnya sehingga anda mencapai umur persaraan. Di bawah peraturan IRS, anda biasanya tidak dibenarkan mengeluarkan wang dari 401 (k) anda sehingga anda mencapai umur 59½ tahun. Sekiranya anda berbuat demikian, anda hanya perlu membayar cukai ke atas wang yang anda menarik, tetapi anda juga perlu membayar 10% daripada jumlah tersebut sebagai penalti. Sebagai contoh, jika anda berada dalam kurungan cukai 25% dan anda mengeluarkan $ 5,000 dari 401 (k) anda awal, anda akan berhutang sebanyak $ 1,750 - atau 35% - dalam cukai.

Walau bagaimanapun, terdapat pengecualian tertentu terhadap peraturan ini. Tiada penalti untuk mengeluarkan wang awal jika:

- Anda sama ada kehilangan atau meninggalkan pekerjaan anda pada usia 55 tahun atau lebih

- Anda bersara lebih awal dan mengambil "bayaran berkala yang sama rata" dari 401 (k) anda sekali setahun untuk membantu membiayai persaraan anda (jika anda memilih pilihan ini, anda mesti terus mengambil bayaran selama sekurang-kurangnya lima tahun atau sehingga anda mencapai usia 59½)

- Anda menjadi kurang upaya

- Anda memerlukan wang untuk menolong membiayai perbelanjaan perubatan yang melebihi 10% daripada pendapatan anda

- Anda memerlukan wang untuk membayar "perintah hubungan domestik yang berkelayakan" (ini biasanya bermaksud membayar sokongan anak atau tunjangan kepada bekas suami)

- Anda mati, dan wang dalam 401 (k) anda dibayar kepada penerima anda

Pentadbir pelan 401 (k) juga mempunyai pilihan untuk menghapuskan penalti jika anda mengalami kesulitan lain yang memerlukan anda untuk mendapatkan tangan anda dengan banyak wang terburu-buru. Ini membolehkan anda mengetuk 401 (k) anda untuk bayaran pendahuluan di rumah pertama, untuk membayar beberapa jenis pembaikan utama ke rumah anda, untuk mengelakkan kehilangan rumah anda untuk perampasan atau pengusiran, untuk membayar kolej, atau untuk menampung pengebumian perbelanjaan. Pelan juga boleh memberikan pengecualian kesusahan jika anda mangsa bencana seperti badai, api, atau gempa bumi yang teruk. Walau bagaimanapun, pelan anda tidak perlu mengetepikan penalti dalam kes ini; ia terpulang kepada pentadbir pelan untuk membuat keputusan.

Satu cara untuk mendapatkan sekatan ini adalah untuk meminjam dari 401 (k) anda dan bukannya mengambil pengeluaran awal. Selagi anda membayar balik wang dalam tempoh lima tahun, anda tidak akan membayar cukai atau penalti. Walau bagaimanapun, anda masih perlu membayar faedah dan bayaran ke atas pinjaman. Juga, jika anda kehilangan pekerjaan atau menukar pekerjaan, anda mesti membayar balik pinjaman dengan segera atau merawat baki sebagai pengeluaran, membayar semua cukai dan denda.

Intinya ialah meletakkan wang anda dalam 401 (k) menjadikannya lebih sukar untuk mendapatkannya jika anda memerlukannya. Itu tidak bermakna anda tidak perlu melabur dalam 401 (k) anda, tetapi anda perlu berhati-hati untuk tidak melabur terlalu banyak. Pastikan anda meninggalkan wang yang cukup dalam akaun yang boleh diakses untuk memenuhi semua keperluan harian anda dan membayar kecemasan.

2. Pilihan Pelaburan Anda Terhad

Walaupun 401 (k) merancang secara umum menawarkan dana yang berbeza untuk anda melabur, mereka hanya boleh menyediakan sejumlah pilihan yang terhad. Itu boleh menjadi perkara yang baik kerana terlalu banyak pilihan boleh menjadi sangat menggembirakan. Lebih mudah untuk memilih daripada pelbagai wang sedozen daripada menilai beratus-ratus pilihan yang berbeza.

Walau bagaimanapun, pelan khusus tawaran 401 (k) anda tidak selalu menjadi pilihan terbaik. Kadang-kadang mereka mengenakan yuran yang lebih tinggi atau memperoleh pulangan yang lebih rendah daripada dana lain yang sama, seperti saham atau bon. Dan kadang-kadang 401 (k) anda tidak memberikan anda akses kepada jenis pelaburan tertentu yang menarik minat anda, seperti stok tenaga.

Sekali lagi, ini tidak bermakna anda tidak perlu meletakkan sebarang wang dalam 401 (k) anda, terutamanya jika anda mendapat dana yang sesuai dari majikan anda. Tetapi itu sebab yang baik untuk berfikir tentang melabur beberapa wang anda di luar 401 (k) anda, juga. Anda tidak akan dapat menggunakan dolar pra-cukai, tetapi anda akan mempunyai lebih banyak pilihan, beberapa di antaranya dapat memberikan pulangan yang lebih baik.

Firman Akhir

Jika anda mempunyai akses kepada rancangan 401 (k) di tempat kerja, masuk akal untuk melakukan beberapa pelaburan anda dengan cara ini. Sekurang-kurangnya, anda perlu meletakkan gaji anda secukupnya untuk memanfaatkan sepenuhnya dana yang sesuai dari majikan anda.

Walau bagaimanapun, tidak masuk akal untuk mengikat semua wang anda dalam 401 (k) anda. Anda perlu menyimpannya dalam dana kecemasan supaya anda tidak perlu mengetuk 401 (k) anda dalam krisis. Dan jika anda boleh meluangkan wang tunai itu, ia juga merupakan idea yang baik untuk memasukkan beberapa akaun cukai, yang boleh menawarkan pilihan pelaburan yang lebih luas dan bayaran yang lebih rendah.

Sudah tentu, semua ini adalah titik salah jika tempat kerja anda tidak menawarkan 401 (k). Jika anda mempunyai pekerjaan tanpa faedah, lihat pelan persaraan lain seperti IRA, yang menawarkan kelebihan cukai yang serupa.

Adakah anda melabur di tempat kerja 401 (k)? Mengapa atau mengapa tidak?